Bajar impuestos. ¿Bueno o malo?

Artículo actualizado el 28 de September de 2022

Las medidas adoptadas recientemente por las comunidades autónomas de Madrid, Andalucía y Murcia para reducir o suprimir tributos cedidos, o la parte autonómica de los impuestos estatales, y la reacción del gobierno central, han resucitado la recurrente polémica sobre los beneficios o perjuicios de disminuir o aumentar la presión fiscal. También han vuelto a poner de actualidad el concepto de “armonización fiscal”. ¿Quién tiene razón? ¿Cuándo es conveniente subir o bajar impuestos?

Impuestos, servicios públicos y economía

Los impuestos sirven para financiar los servicios públicos. Cualquier país necesita organizar y pagar la sanidad, la  educación, la defensa, las pensiones, el orden público, las infraestructuras, la administración y un largo etcétera de servicios con los que debe contar un Estado

educación, la defensa, las pensiones, el orden público, las infraestructuras, la administración y un largo etcétera de servicios con los que debe contar un Estado moderno. Establecido este hecho inevitable, cabe analizar la gestión eficaz o ineficaz que se haga del dinero, y la medida en que los impuestos afectan al consumo y la inversión (en general, a la economía).

moderno. Establecido este hecho inevitable, cabe analizar la gestión eficaz o ineficaz que se haga del dinero, y la medida en que los impuestos afectan al consumo y la inversión (en general, a la economía).

En este sentido, existen actualmente dos corrientes principales de opinión:

- Una considera que hay que reducir al mínimo la

intervención del Estado en la economía y la sociedad, garantizando los servicios públicos, pero reduciendo al máximo los impuestos.

intervención del Estado en la economía y la sociedad, garantizando los servicios públicos, pero reduciendo al máximo los impuestos. - Otra considera que el Estado debe intervenir ampliamente en la economía y la sociedad para, no solo garantizar, sino aumentar cada vez más los servicios públicos, subiendo para ello los impuestos, si es preciso.

A estas dos corrientes se le suelen otorgar varios apelativos, como “liberal”, “progresista”, “capitalista” o “intervencionista”, y suelen enmarcarse políticamente en la derecha o la izquierda. Las llamaremos aquí, simplemente, “pro-impuestos” y “anti-impuestos”.

Pro-impuestos

Los partidarios de un Estado con amplia intervención en la sociedad y la economía opinan que, si se bajan los impuestos, no se pueden garantizar servicios públicos de calidad y los ciudadanos con menos recursos quedan desprotegidos, especialmente en situaciones de crisis. Propugnan que, en general, bajar la presión fiscal solo beneficia a los más ricos. La prioridad deben ser siempre las políticas sociales.

Anti-impuestos

Los partidarios de una intervención mínima del Estado en la sociedad y la economía opinan que, si se bajan los impuestos, los ciudadanos y empresas disponen de más dinero, especialmente en las situaciones de crisis. Consideran que esta mayor disponibilidad aumenta la actividad económica, y en consecuencia la recaudación de impuestos. Las prioridades deben ser el libre funcionamiento de la economía y la gestión eficiente del dinero.

La armonización fiscal y la “recentralización”

La armonización fiscal significa que en una amplia zona económica la presión sea uniforme, de forma que unas regiones no tengan ventaja sobre otras por tener impuestos más bajos. Esta necesaria “homogeneización” es especialmente exigida para el ámbito económico de la Unión Europea. Un país con el IVA general al 17% o el Impuesto de Sociedades al 20% compite con ventaja sobre otro con los tipos al 23 y al 35, respectivamente. Esto chocaría con los principios que rigen la unión económica, el mercado único y la contribución al presupuesto comunitario conforme a la capacidad real de los países miembros. La armonización fiscal en España supondría que la fiscalidad sea igual en todas las comunidades autónomas, para que unas no tengan ventajas sobre las otras para atraer contribuyentes, y que los servicios públicos sean iguales en todo el territorio del Estado. Pretensión imposible de cumplir a día de hoy, como veremos.

La armonización fiscal significa que en una amplia zona económica la presión sea uniforme, de forma que unas regiones no tengan ventaja sobre otras por tener impuestos más bajos. Esta necesaria “homogeneización” es especialmente exigida para el ámbito económico de la Unión Europea. Un país con el IVA general al 17% o el Impuesto de Sociedades al 20% compite con ventaja sobre otro con los tipos al 23 y al 35, respectivamente. Esto chocaría con los principios que rigen la unión económica, el mercado único y la contribución al presupuesto comunitario conforme a la capacidad real de los países miembros. La armonización fiscal en España supondría que la fiscalidad sea igual en todas las comunidades autónomas, para que unas no tengan ventajas sobre las otras para atraer contribuyentes, y que los servicios públicos sean iguales en todo el territorio del Estado. Pretensión imposible de cumplir a día de hoy, como veremos.

La “recentralización” supondría que el Estado asuma la gestión y recaudación de impuestos que ya estaban transferidos y gestionados por las comunidades autónomas, volviendo a decidir en exclusiva sobre su aplicación y tipos impositivos.

Impuestos del Estado, de las Autonomías y de los Ayuntamientos

El sistema impositivo español se regula esencialmente por la Constitución, la Ley General Tributaria, la Ley Orgánica de Financiación de las Comunidades Autónomas, Ley 22/2009, de financiación de las Comunidades Autónomas de régimen común y Ciudades con Estatuto de Autonomía y la Ley Reguladora de las Haciendas Locales. País Vasco y Navarra tienen regímenes forales especiales; Canarias, Ceuta y Melilla tienen regímenes especiales. El resto de comunidades autónomas están sometidas al llamado Régimen Común.

Actualmente, los principales impuestos gestionados por el Estado son los siguientes:

- Impuesto sobre la Renta de las Personas Físicas (IRPF)

- Impuesto sobre Sociedades (IS)

- Impuesto sobre la Renta de no Residentes

- Impuesto sobre el Valor Añadido (IVA)

- Impuestos Especiales (tabaco, alcohol, hidrocarburos, electricidad…)

- Impuesto sobre las Primas de Seguro (IPS)

Los principales impuestos transferidos y gestionados por las Comunidades Autónomas (Régimen Común) son:

- Impuesto sobre el Patrimonio

- Impuesto de Sucesiones y Donaciones

- Impuesto sobre Transmisiones Patrimoniales y Actos Jurídicos Documentados

- Tramo autonómico del IRPF

- Otros impuestos exclusivos (tierras infrautilizadas, emisión de gases, vertidos al litoral, canon de mejora de infraestructuras hidráulicas, bolsas de plástico y otros)

La financiación básica de las comunidades autónomas proviene de la cesión por el Estado del 50% del IRPF e IVA recaudado en su territorio, y el 58% de lo recaudado por Impuestos Especiales. El resto lo completan los impuestos transferidos. Sobre estos últimos, cada comunidad autónoma tiene potestad para subirlos, bajarlos o suprimirlos.

La financiación básica de las comunidades autónomas proviene de la cesión por el Estado del 50% del IRPF e IVA recaudado en su territorio, y el 58% de lo recaudado por Impuestos Especiales. El resto lo completan los impuestos transferidos. Sobre estos últimos, cada comunidad autónoma tiene potestad para subirlos, bajarlos o suprimirlos.

Los principales impuestos gestionados por los ayuntamientos son los siguientes:

- Impuesto sobre Bienes Inmuebles (IBI)

- Impuesto sobre Actividades Económicas (IAE)

- Impuesto sobre Vehículos de Tracción Mecánica (Impuesto de Circulación)

- Impuesto sobre el Incremento de valor de los terrenos de naturaleza urbana (Plusvalía)

- Impuesto sobre Construcciones, Instalaciones y Obras (ICIO)

Agravios comparativos

Nuestro sistema fiscal, comenzando por la Constitución Española, otorga competencias para crear o modificar tributos, tanto al Estado como a las Comunidades Autónomas. Incluso los ayuntamientos, si bien no pueden crearlos, sí pueden aumentarlos o bajarlos. Esto provoca fácilmente la confrontación política. Ambas tendencias principales se reprochan mutuamente electoralismo, cuando se establecen, suprimen o modifican impuestos. Pero, electoralismo aparte, hay que analizar los datos objetivos de recaudación y de incidencia real en la economía y el bienestar social para comprobar si una decisión ha sido acertada.

Este statu quo – que solo puede cambiarse reformando la Constitución – permite, por ejemplo, que un pequeño municipio de 246 habitantes (Aguilar de Segarra, en Barcelona) haya tenido más de 60.000 vehículos matriculados, por la simple razón de que su impuesto de circulación era mucho más barato que en la capital o en otros municipios. Casos similares se dan en otros pequeños ayuntamientos. A nivel regional, permite que, según la comunidad autónoma en la que vivas, pagues más o menos impuestos cuando haces la declaración del IRPF, cuando vendes una vivienda o cuando recibes una herencia o donación. Pero lo que es más importante aún: según donde residas, te beneficias de más o menos servicios sociales, inversiones y ayudas públicas.

autónoma en la que vivas, pagues más o menos impuestos cuando haces la declaración del IRPF, cuando vendes una vivienda o cuando recibes una herencia o donación. Pero lo que es más importante aún: según donde residas, te beneficias de más o menos servicios sociales, inversiones y ayudas públicas.

¿Es esto justo? Claramente, no, pero nuestra estructura fiscal es fruto de una larga evolución histórica que ha desembocado en que existan estas diferencias y agravios comparativos. Y este sistema solo se puede cambiar mediante una reforma constitucional, imposible hoy por los grandes consensos necesarios. Mientras tanto, es lógico que las comunidades autónomas más “privilegiadas” históricamente no quieran perder su status, que las más rezagadas intenten converger con aquellas, utilizando la política fiscal, y que el gobierno del Estado, en su teórico rol de redistribuidor de la riqueza, tienda a la armonización fiscal, cuando no a la “recentralización”.

Crisis económica y política fiscal

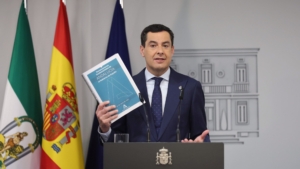

El Consejo de Gobierno de la Junta de Andalucía ha aprobado, en su reunión de 20 de octubre de 2022, una nueva bajada de impuestos (la sexta, desde 2018). Esta rebaja se suma a las ya realizadas en abril de 2019 y octubre de 2021, con la aprobación de la Ley de Tributos Cedidos de la Comunidad Autónoma andaluza. En esta última ocasión se aumentaron las deducciones fiscales en IRPF, se aumentó el mínimo exento del Impuesto del Patrimonio, se ampliaron los beneficiarios y se bajaron los topes del Impuesto de Sucesiones, y se redujeron los tipos de los Impuestos de Transmisiones y Actos Jurídicos Documentados. En la de ahora:

- Se ha bonificado el 100% del Impuesto del Patrimonio (supone su eliminación en la práctica, pues al ser un impuesto cedido, solo el gobierno central puede suprimirlo)

- Se han deflactado un 4,3% los primeros tres tramos del IRPF

- Se ha elevado el mismo porcentaje en el mínimo exento personal y familiar

- Se ha bonificado el 99% del impuesto de sucesiones y donaciones, y los beneficiarios se han extendido a hermanos, tíos y sobrinos

- Se han reducido progresivamente todos los tramos del IRPF

- Se ha mejorado la deducción por vivienda habitual y para las cantidades invertidas en alquiler

- La deducción por familia numerosa ha pasado de 200 a 400 euros y la de por nacimiento se ha incrementado hasta 200 euros.

- Se ha suprimido el “canon del agua”, que se ha venido pagando en los recibos de consumo desde 2010, a razón de 1 euro al mes por cada contrato (este canon ha recaudado 700 millones de euros y generado un remanente de 551 millones de euros sin invertir por los gobiernos anteriores)

Por su parte, la Comunidad Autónoma de Madrid, desde 2004, ha realizado también varias bajadas o supresión de impuestos propios o cedidos. El Impuesto de Donaciones fue suprimido en 2005, y las bonificaciones del de Sucesiones han ido aumentando, ampliándose también los beneficiarios; el Impuesto del Patrimonio está bonificado al 100% desde 2008; los tramos autonómicos del IRPF también se han ido reduciendo en los últimos años, y en noviembre de 2021 suprimió todos los impuestos propios.

La Comunidad Autónoma de Murcia anuncia también una rebaja (deflactación) en el tramo autonómico del IRPF del 4,1%, que se suma a otras bajadas de impuestos o aumentos de deducciones autonómicas en el IRPF en los últimos años, y la de Galicia anuncia una bajada del 50% en el Impuesto del Patrimonio.

Las anteriores comunidades autónomas son actualmente de signo político conservador, normalmente “anti-impuestos”. Pero, aparte esta tendencia natural, la principal razón alegada para las últimas baterías de medidas ha sido la crisis provocada por el inusitado incremento de los precios (inflación superior al 10%), carestía desconocida desde hace más de treinta años. Esta carestía ha llevado incluso al gobierno de Extremadura, de signo político contario (el mismo que el gobierno central), a plantearse también deflactar el tramo autonómico del IRPF para compensar la subida de precios, al de Valencia (del mismo signo) a anunciar una bajada del IRPF o al de Cataluña a plantearse también la bonificación del 100% del Impuesto del Patrimonio.

La reacción del gobierno central

La postura del ejecutivo central, actualmente de signo pro-impuestos, ante esta bajada, se resume en la declaración del dirigente de su partido político en Andalucía: “merma los servicios públicos” y deja “de lado a las clases medias y trabajadoras, a las que tendrá que dar explicaciones”. Son afirmaciones muy repetidas en cualquier debate político sobre la fiscalidad, y se encuadran dentro de la permanente batalla de titulares y consignas entre izquierda y derecha, que les reporta más o menos rédito electoral.

Por otra parte, el ejecutivo, además de aprobar sendos impuestos extraordinarios a la banca y las empresas energéticas, ya ha anunciado la creación de un “impuesto para ricos”, de carácter temporal, a partir de 2023, y otro paquete de medidas fiscales que incluiría subidas en el IRPF, Sociedades y rentas del capital. Estas medidas “desactivarían” las bajadas de impuestos aprobadas por algunas comunidades autónomas.

Por otra parte, el ejecutivo, además de aprobar sendos impuestos extraordinarios a la banca y las empresas energéticas, ya ha anunciado la creación de un “impuesto para ricos”, de carácter temporal, a partir de 2023, y otro paquete de medidas fiscales que incluiría subidas en el IRPF, Sociedades y rentas del capital. Estas medidas “desactivarían” las bajadas de impuestos aprobadas por algunas comunidades autónomas.

Sin embargo, esta aparentemente firme postura, ante el anuncio de bajadas de impuestos por parte de la comunidad valenciana o la aragonesa, de su mismo signo político, y la presión de gran parte de la sociedad, ha cambiado también: el ejecutivo central ha anunciado que va a deflactar el IRPF a las rentas más bajas, para paliar el efecto de la inflación. Lo que viene a demostrar que el dogmatismo nunca es bueno en cuestiones de fiscalidad.

Los números reales

Sin datos objetivos de recaudación, es fácil quedarse en una simple batalla de soflamas políticas. Las posturas pro y anti se mantienen inamovibles, y el ciudadano no acaba de tener claro si bajar impuestos es bueno o malo. Por eso es interesante echar un vistazo. Así, tomando como ejemplo Andalucía:

- Presupuesto de ingresos para 2023: 45.000 mill. Eur

- Recaudación total por impuestos directos, indirectos, tasas y precios públicos en 2021: 16.664 mill. Eur

- Incremento de la recaudación fiscal propia en 2021 sobre 2020: +850 mill. Eur

- Incremento del número de declarantes en 2021 sobre 2020: +280.000

- Recaudación por Impuesto del Patrimonio en 2021: 110 mill. Eur

* suma de los ingresos previstos por participación en los impuestos estatales, por impuestos cedidos e impuestos propios y otros recursos de financiación autonómica.

Con estos números, es evidente que la bonificación del Impuesto del Patrimonio no tiene incidencia significativa en la recaudación fiscal total de la comunidad autónoma, que tras sucesivas reducciones de impuestos desde 2018 se ha ido incrementando notablemente, ampliándose además la base de contribuyentes.

Sin embargo, sí tiene otras dos consecuencias (de ahí el debate): una de carácter económico y otra de índole política. Económicamente, este impuesto solo lo pagan los contribuyentes con grandes patrimonios (apenas un 0,2% de la población, en el caso de Andalucía). Estos contribuyentes son los que tienen más riqueza, y por tanto más capacidad de inversión; indirectamente contribuyen al empleo, al consumo y por tanto a la recaudación de impuestos, allí donde tienen su domicilio fiscal. Su fuga es perjudicial, no precisamente porque dejen de pagar este impuesto. De aquí la competencia que durante estos días se está extendiendo entre comunidades autónomas. La consecuencia política es que brinda titulares y alimenta la confrontación entre las dos concepciones principales sobre el papel del Estado, por su carácter “simbólico” (impuesto a los ricos).

Por su parte, el incremento recaudación fiscal del Estado en 2022 respecto a 2021 (hasta julio) ha sido de +22.200 millones de euros. Este incremento es dos veces y media superior al registrado en todo 2021 sobre 2020, y se debe a la mayor recaudación por IVA, debido a la alta inflación, así como al IRPF y Sociedades. Es la cara positiva de la inflación, que entre otras cosas alivia el pago de intereses de la deuda pública (contraída en los últimos años a interés cero, e incluso negativo).

+22.200 millones de euros. Este incremento es dos veces y media superior al registrado en todo 2021 sobre 2020, y se debe a la mayor recaudación por IVA, debido a la alta inflación, así como al IRPF y Sociedades. Es la cara positiva de la inflación, que entre otras cosas alivia el pago de intereses de la deuda pública (contraída en los últimos años a interés cero, e incluso negativo).

El gobierno afirma que está dedicando este exceso de recaudación a medidas de ahorro (reducción del impuesto sobre la electricidad, descuentos en los carburantes o los bonos de transporte), pero la oposición cree que aún así, le queda mucho margen para adoptar otras medidas económicas compensatorias, incluidas las fiscales.

¿Qué ocurre en otros países?

Hemos dicho antes que la Unión Europea tiende a la armonización fiscal, pero esto no impide que actualmente haya notables diferencias entre sus miembros. Fijándonos solo en el IVA, el tipo general más común es el 20 o el 21%, pero la horquilla va desde el 17% de Luxemburgo hasta el 27% de Hungría. Desde la crisis de 2008, los países miembros han utilizado la política fiscal de muy distintas formas. Los países rescatados por la UE (Irlanda, Grecia, Portugal y después Chipre), además de tener que hacer duros ajustes estructurales y de gasto público, se vieron obligados a subir los tipos de IVA. El resto de países adoptaron medidas dispares. Los más saneados los mantuvieron o bajaron. En España pasó del 16 al 18% en julio de 2010, y al actual 21% en septiembre de 2012.

En esta crisis energética y de inflación, casi todos los países de la UE, además de descuentos directos al precio final de los combustibles, han rebajado el IVA de la energía o adoptado medidas similares. También lo ha hecho el gobierno español. Pero además de esto, Gran Bretaña acaba de anunciar una “bajada masiva de impuestos”, que incluye IRPF y Sociedades; Italia ha bajado el IRPF en 2022, así como el IVA a determinados productos; Francia ha bajado el Impuesto de Sociedades y Alemania ha deflactado determinados tramos del IRPF.

En esta crisis energética y de inflación, casi todos los países de la UE, además de descuentos directos al precio final de los combustibles, han rebajado el IVA de la energía o adoptado medidas similares. También lo ha hecho el gobierno español. Pero además de esto, Gran Bretaña acaba de anunciar una “bajada masiva de impuestos”, que incluye IRPF y Sociedades; Italia ha bajado el IRPF en 2022, así como el IVA a determinados productos; Francia ha bajado el Impuesto de Sociedades y Alemania ha deflactado determinados tramos del IRPF.

Conclusiones

Es justo decir que las subidas de impuestos han permitido históricamente sanear las cuentas públicas y redistribuir la riqueza, manteniendo los servicios básicos y la protección de los sectores más desfavorecidos de la sociedad.

Pero también es justo decir que las sucesivas subidas de impuestos en las últimas décadas han situado nuestra presión fiscal en tal punto que precisa un cambio de paradigma. Las concepciones citadas al principio, “liberal”, “progresista”, “capitalista” o “intervencionista” han quedado obsoletas.

Lo “público” en España ha alcanzado un tamaño difícil de sostener. En esto están de acuerdo ambas tendencias pro y anti impuestos. Pero su sustento, no hay que olvidarlo, proviene de la economía real, es decir, las empresas y trabajadores. Es necesario por tanto alcanzar un compromiso entre el funcionamiento desahogado de la economía y el sostenimiento del Estado del Bienestar. El excesivo intervencionismo del Estado en la sociedad se ha demostrado pernicioso, empobrecedor e insostenible, y la absoluta libertad de mercado se ha demostrado injusta para una gran parte de la población.

Tal vez ha llegado el momento de abandonar viejos clichés políticos y aplicar simplemente el sentido común. El PIB per cápita español está congelado desde 2008, mientras que el de todos los países industrializados ha crecido (como ejemplos, Alemania el 18,7 EEUU el 17% Japón el 7,8, Portugal el 7,5 o Irlanda el 79%. Esto se ha debido en gran parte a políticas fiscales equivocadas y a una pésima gestión del dinero recaudado.

Si ha llegado usted hasta el final del artículo, con los argumentos expuestos, ¿Qué opina? ¿Bajar impuestos es bueno o malo?

Lotisse

José Eduardo Navarro

Economista