¿Cuánto vale mi empresa?

Artículo actualizado el 11 de octobre de 2021

Cuando un socio quiere separarse, vendiendo sus acciones o participaciones al resto de los socios, o a un tercero, es habitual que no haya acuerdo sobre el valor de su paquete accionarial. Un informe pericial del Valor de la empresa, ayuda a esclarecer esta situación, solucionando el conflicto.

Este caso es frecuente, pero existen muchas razones por las que valorar una empresa: venta del negocio, ampliación, fusión o escisión, rondas de financiación, salida a bolsa, concursos, liquidaciones y un largo etcétera.

La valoración de una empresa es un ejercicio de sensatez que requiere unos pocos conocimientos técnicos y experiencia.

¿Qué se está haciendo?, ¿Por qué se está haciendo la valoración de determinada manera? y ¿Para qué y para quién se está haciendo la valoración? Casi todos los errores en valoración se deben a no contestar adecuadamente a alguna de estas preguntas, esto es, a falta de conocimientos o a falta de sensatez (o a la falta de ambos).

Los métodos conceptualmente “correctos” para valorar empresas con expectativas de continuidad son los basados en el descuento de flujos: consideran a la empresa como un ente generador de flujos (de dinero) y, por ello, sus acciones y su deuda son valorables como otros activos financieros.

Otro método que tiene lógica y consistencia es el valor de liquidación, cuando se prevé liquidar la empresa. Lógicamente, el valor de las acciones será el mayor entre el valor de liquidación y el valor por descuento de flujos.

Warren Buffet dijo una vez: “el precio es lo que pagas; el valor es lo que recibes”. El sentido de esta frase es recoger en la medida de lo posible, una visión particular sobre uno de los muchos métodos de valoración de empresas que existen actualmente.

¿Cómo se valora una empresa?

Definimos la valoración de una empresa como el proceso por medio del cual buscamos la cuantificación de los elementos que constituyen el patrimonio de la empresa, su actividad, su potencialidad o cualquier otra característica susceptible de ser valorada. Es necesario aclarar que, a través de la valoración, se pretende establecer un intervalo de valores razonables, dentro de los cuales, está el valor definitivo: el valor intrínseco de un negocio. Paralelamente a este valor, se encuentra, el precio de mercado, posibilidad frente a la realidad. En la relación comprador versus vendedor, la diferencia entre valor y precio, es el mayor obstáculo que se debe salvar. Hay que distinguir entre precio y valor, ya que en una venta de empresa el precio solo se conoce el día de la firma de la escritura (a veces ni entonces), y hasta esa fecha todo es negociación.

Si me permiten, lejos de toda abstracción técnica, valorar una empresa no es muy distinto que valorar una vaca. El valor de una vaca lechera en un momento determinado depende de las expectativas de producción de leche, de las expectativas de la calidad y del precio de la leche, y de las expectativas de la venta de los terneros que se espera que tenga en el futuro. Todas estas expectativas se resumen en las expectativas de generación de flujos debidos a la vaca que estamos valorando. Este valor se debe comparar con el valor de liquidación (obvio en el caso de la vaca). El valor de la vaca es el mayor de los dos: el valor actual de los flujos y el valor de liquidación.

Si me permiten, lejos de toda abstracción técnica, valorar una empresa no es muy distinto que valorar una vaca. El valor de una vaca lechera en un momento determinado depende de las expectativas de producción de leche, de las expectativas de la calidad y del precio de la leche, y de las expectativas de la venta de los terneros que se espera que tenga en el futuro. Todas estas expectativas se resumen en las expectativas de generación de flujos debidos a la vaca que estamos valorando. Este valor se debe comparar con el valor de liquidación (obvio en el caso de la vaca). El valor de la vaca es el mayor de los dos: el valor actual de los flujos y el valor de liquidación.

Por otra parte, señalar que existen diferentes métodos para la valoración de empresas, que podemos clasificar en Clásicos (Valor sustancial, Beneficios futuros descontados, Mixtos Valor medio), y Nuevos (Descuentos de flujo de caja libre o D.C.F., Valor económico abreviado o E.V.A., Valor económico, De opciones)

¿ Qué método utilizar?

El problema fundamental de los métodos basados en valor patrimonial, en el beneficio y en el fondo de comercio es que unos se basan únicamente en el balance y otros en la cuenta de resultados, pero ninguno tiene en cuenta nada más que datos históricos. Podemos imaginar dos empresas con idénticos balances y cuentas de resultados, pero con distintas perspectivas: una con un gran potencial de ventas, beneficios y margen, y la otra en una situación estabilizada y con fuerte competencia. Todos estaríamos de acuerdo en dar mayor valor a la primera empresa que a la segunda, a pesar de que sus balances y cuentas de resultados históricos sean iguales.

Actualmente, de entre ellos, es el método Descuentos de Flujo de Caja Libre (D.C.F.), el que es generalmente admitido técnico y pericialmente, siendo considerado el más completo y evolucionado.

El método más apropiado para valorar una empresa como ésta es el Descuento de Flujos de Caja esperados, ya que el valor de las participaciones o acciones de una empresa, suponiendo su continuidad, proviene de la capacidad de la misma para generar dinero (flujos) para los propietarios de éstas.

Valoración de Empresas por el método de Descuento de Flujos de Caja (Discounted Cash-Flows o DCF )

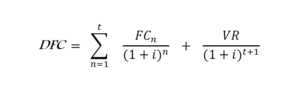

Se basa en que el valor de una empresa es la suma de los Flujos de Caja Libres (FCL) que generará en el futuro, valorado en el momento presente. Los FCL representan el dinero generado por la sociedad en el desarrollo de su actividad, una vez cubiertos los pagos a los acreedores no financieros y las necesidades de inversión en activos fijos. Es decir, el valor de una empresa equivale, de acuerdo con este método de Valoración de Empresas, al dinero disponible para pagar a los acreedores financieros y accionistas de una compañía.

Para utilizar este método de Valoración de Empresas es necesario realizar proyecciones sobre el comportamiento futuro de las distintas partidas del Balance de Situación y la Cuenta de Pérdidas y Ganancias de la empresa a valorar, con el fin de estimar los Flujos de Caja Libres que la misma generará durante los próximos años. Para llevar a cabo estas proyecciones, nos basaremos en información proporcionada directamente por el cliente, en los datos financieros y contables históricos de la empresa y en estimaciones propias fruto de un análisis exhaustivo de su mercado y de su sector de actividad.

Por tanto, el primer paso a la hora de valorar una empresa utilizando esta metodología de Valoración de Empresas será analizar con detalle sus datos contables y financieros históricos, las acciones que va a llevar a cabo durante los próximos años, los posibles cambios en la regulación de su sector, el comportamiento de su competencia, y en definitiva toda la información que permita comprender cuál va a ser la más probable evolución de la empresa en cuanto a facturación, márgenes, inversiones, condiciones de cobro y de pago, contratación de personal, etc. De esta forma, podrán calcularse los FCL que la sociedad generará durante los próximos años.

Dado que a medida que nos alejamos más del momento actual resulta cada vez más difícil prever con cierta exactitud la evolución futura de las magnitudes financieras del negocio, así como la evolución general del mercado y los cambios en el sector, se realizan proyecciones de dichas magnitudes para un periodo no superior a los 10 años (habitualmente se proyectan 5 años). A partir de ese momento, y dado que esta metodología de Valoración de Empresas asume la continuidad de la actividad de la sociedad a perpetuidad (la compañía va a seguir desarrollando su actividad de forma permanente), es necesario estimar el valor de los Flujos de Caja Libres que generará a partir de ese punto. Para ello se procede a calcular el Valor Terminal o Valor Residual, o valor de los FCL generados por la empresa desde el último año proyectado en adelante.

Agregando el valor actual de los Flujos de Caja Libres generados por la compañía durante el periodo proyectado al valor actual del Valor Terminal, ambos descontados al Coste Medio Ponderado del Capital (Weighted Average Cost Of Capital, o “WACC”, en inglés), se obtiene el Valor de la Empresa.

El Coste Medio Ponderado del Capital representa el coste de la financiación de una empresa, y se obtiene ponderando en función de su peso sobre el total del pasivo de la compañía el coste de las deudas de carácter financiero y el de la rentabilidad exigida por sus accionistas.

Substrayendo al Valor de Empresa el importe de la Deuda Neta (Deuda Financiera – Efectivo y Otros Activos Líquidos Equivalentes) en el momento de la transacción, se obtiene el Valor de los Fondos Propios de la Empresa. De no sustraer la Deuda Neta al Valor de Empresa, un comprador que adquiriese la sociedad se vería obligado a pagar su deuda dos veces: una a los accionistas y otra a los acreedores. Por otro lado, la tesorería disponible en la empresa en el momento de su adquisición puede ser utilizada para pagar parte de esta deuda, por lo que de no sustraerse este importe al realizar el ajuste el comprador estaría pagando de menos por la sociedad.

El enfoque del Descuento de Flujos de Caja Libres tiene en cuenta todos los factores de éxito de la sociedad a valorar, y proporciona un valor que apenas se ve afectado por las condiciones de los Mercados de Valores.

Se trata del método financiero de mayor exactitud, ya que permite considerar de manera individual las características del negocio a valorar. Asimismo, es el más ampliamente utilizado por los analistas financieros. Es por lo tanto el método de referencia utilizado por los peritos judiciales economistas, en cualquiera de sus modalidades de Valoración de Empresas.

Si necesita valorar su empresa o negocio, no dude, en contactar LOTISSE, nuestros especialistas sabrán cómo ayudarlo. Con esta entrada de blog esperamos haber aclarado cuál es el trabajo de los peritos economistas de LOTISSE para valorar tu negocio o empresa con garantías.

José Eduardo Navarro Camacho

Economista